A semana foi tensa para a economia, em um certo momento

parecia que iriamos de vez para o brejo. A elevação da taxa de juros nos EUA, sinalizando um provável ajuste na economia americana que está com baixo

desemprego e começa a ter ameaça de inflação, já tinha dado sinal que faria estrago

por aqui. Na quarta-feira, 23/05, parecia que as coisas estavam se acalmando,

mas... naquele dia começou uma inacreditável sequência de erros que revelou a

fragilidade do governo e, por consequência, da política econômica. Na terça-feira, 22/05, começava a ganhar

força a greve dos caminhoneiros, o governo então acenou com a possibilidade de

usar a CIDE para reduzir o preço do diesel, na quarta-feira, 23/05, Rodrigo

Maia, presidente da Câmara, em um movimento irresponsável e populista ampliou a

oferta do governo abrindo a possibilidade do Congresso reduzir o PIS/Cofins

sobre o diesel (link aqui). O movimento de Maia botou o governo na defensiva e

abriu a porteira para demandas cada vez mais absurdas dos caminhoneiros. A

greve veio a terminar no começo de junho com os caminhoneiros conseguindo

redução na CIDE e no PIS/Cofins, subsídios de R$ 0,30 por litro de diesel, tabela

de preços mínimos para fretes e cota para autônomos em cargas da Conab (link

aqui). O saldo final foi de aproximadamente R$ 4,5 bilhões em reduções de tributos,

R$ 9,5 bilhões em subsídios, uma confusão até agora não resolvida nos preços dos

fretes, a demissão do presidente da Petrobras que vinha fazendo um excelente

trabalho (link aqui) e dezenas de bilhões de reais em prejuízos para vários

setores da economia.

Já na quarta-feira o real retomou a trajetória de

desvalorização frente ao dólar. A figura abaixo extraída da Bloomberg mostra o

comportamento do real (em preto), do peso argentino (laranja) e da lira turca

(azul) no período de um mês. Entre nove de maio e cinco de junho o real tinha

desvalorizado 8,75% frente ao dólar, o peso argentino 10,1% e a lira turca 4,58%.

Na sexta-feira, por conta de uma forte intervenção do Banco Central, o real

valorizou cerca de 5% e fechou o período com uma desvalorização de 3,22% contra

4,32% da lira e 11,66% do peso. Não há como dizer o que vai acontecer durante a

semana, é possível que o BC tenha conseguido “assustar” o mercado e conter a desvalorização

do real, também é possível que o mercado “revide” e tenhamos outra sequência de

desvalorizações. Declarações de Ilan Goldfajn sugerem fortemente que o BC não vai

(ou não quer) usar juros para estabilizar a situação (link aqui). A situação é

de fato complicada, se um analista acredita que estamos passando por um choque

e que em breve a economia vai se ajustar, talvez com o real mais desvalorizado

frente ao dólar, mas sem grandes mudanças em relação ao passado recente o BC

fez a coisa certa. Porém, se o analista acredita que estamos passando por uma

mudança de regime, uma mudança permanente na economia causada pelo ajuste

americano, o correto seria antecipar aos fatos e elevar juros. Eu estou no

segundo grupo, mas entendo os que estão no primeiro grupo.

De toda forma há uma aparente perplexidade em termos nos

juntado a Argentina e Turquia no grupo dos países fortemente atingidos pela

valorização do dólar. Mansueto Almeida, secretário do Tesouro Nacional e um dos

melhores economistas do país, foi rápido em tentar acalmar o mercado mostrando

diferenças entre o quadro atual e o quadro de 2002, um ano eleitoral em que

houve uma grande desvalorização do real e a inflação chegou a 12,5%. Naquele

ano também houve uma divisão entre os que acreditavam que o BC deveria elevar

os juros e os que achavam que não, naquele ano também teve uma eleição

presidencial... mas voltemos ao Mansueto, o secretário, de forma apropriada nos

lembrou que em 2002 os fundamentos de nossa economia eram diferentes dos atuais

(link aqui). De fato, eram diferentes, tão diferentes que alguns analistas

passaram a ver os eventos da semana como um comportamento irracional do mercado.

Não faltaram referências a comportamentos de manada, pânico e a uma pesquisa eleitoral que não trazia nada de realmente novo como culpados pela confusão. Com tudo

isso fica a pergunta: somos iguais a Turquia e Argentina para estarmos no mesmo

grupo que eles? Creio que não, mas essa é uma pergunta capciosa, façamos de

outro jeito: estamos tão melhores que Turquia e Argentina e forma que não merecemos

estar no mesmo grupo que eles? Minha reposta para essa pergunta também é não.

Confuso? Então é hora de irmos aos números. Abaixo farei algumas comparações

para mostrar que nossos problemas são diferentes dos problemas da Argentina e

da Turquia, mas são muito graves e justificam o temor do mercado com o Brasil.

Os dados são do FMI referentes a 2017 e previsões do próprio fundo para 2018,

as previsões constam no relatório de abril e não incluem os eventos do último

mês.

Comecemos pelo mais óbvio dos indicadores: o resultado em

conta corrente. Grosso modo significa o quanto o país está pegando com o resto

do mundo para se financiar, quanto maior o déficit mais o país precisa do resto

do mundo. Na Turquia e na Argentina a previsão do FMI é que esse déficit em

2018 será superior a 5% do PIB, mais exatamente 5,1% na Argentina e 5,4% na

Turquia. No Brasil a previsão é de um déficit de 1,6%, menos da metade dos outros

países, em 2017 o Brasil teve um déficit em conta corrente ainda mais baixo que

o dos outros dois países, foi 0,5% do PIB por aqui contra 4,8% na Argentina e

5,4% na Turquia. Some a isso o alto volume de reservas que temos (a base do FMI

não disponibiliza essa variável para comparações) e fica difícil mesmo entender

tamanha desvalorização do real.

Passemos agora para inflação, a variável citada pelo

Mansueto oferece um balanço geral da estabilidade macroeconômica do país. Nesse

quesito também estamos melhores que os outros dois países. Em 2017 tivemos inflação

de 2,9% contra 11,9% na Turquia e 24,8% na Argentina, em 2018 as previsões do

FMI sugerem 3,9% de inflação no Brasil, 19,2% na Argentina e 10,9% na Turquia.

Pelos números vistos até agora dependemos menos que Argentina e Turquia do

resto do mundo e nossa macroeconomia está bem mais arrumada que a deles.

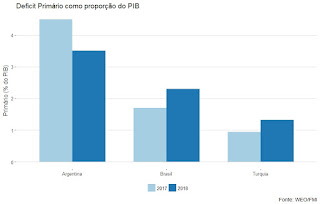

Será que o problema está no lado fiscal? Aqui as coisas

começam a complicar, de saída olhemos o resultado primário, o indicador

favorito de nossos governos. Nesse quesito estamos melhores que a Argentina e

piores que a Turquia. Nossos vizinhos tiveram um déficit primário de 4,5% em

2017 e a previsão para 2018 é de 3,5%, na Turquia os números são,

respectivamente, 0,9% e 1,3% e por aqui 1,7% e 2,3%. Seria o resultado primário

o culpado por estarmos juntos de Turquia e Argentina? Creio que não, mas a

partir dele talvez cheguemos próximo a uma explicação.

O resultado primário é dado pelo resultado do governo excluídas

as receitas e despesas financeiras. Mal comparando é como olhar o orçamento de

uma empresa ou família ignorando os pagamentos e recebimentos de juros. Como o

pagamento de juros está associado a decisões tomadas no passado a exclusão

dessas variáveis passa uma ideia melhor do esforço fiscal do país, principalmente

na perspectiva do FMI e dos credores. É como dizer para os credores algo como “olha,

eu estou pedindo dinheiro emprestado, mas estou me esforçando; se não fossem os

juros que pago a você minha necessidade de crédito seria bem menor”. Quando um país como o Brasil, endividado e

cheio de demandas por gasto, apresenta resultado primário positivo é justo

dizer que o país está fazendo um esforço e seria cruel negar financiamento ao

país com base em um déficit causado pelos juros. Infelizmente, como já disse

Mário Henrique Simonsen, coração não é feito de tripas, por maior que seja o

esforço associado a um resultado primário se no final do dia o país não

conseguir manter a dívida sobre controle os credores, e mesmo o FMI, não vão

financiar o país. Nessa perspectiva o resultado realmente relevante para avaliar

as finanças de um país é déficit (também chamado de necessidade de

financiamento do setor público, NFSP). Nesse quesito estamos mal.

Em 2017 nosso déficit foi de 7,8% do PIB, em 2018 está

previsto para 8,3% do PIB. Na Argentina foi 6,5% em 2017 e está previsto para

5,5% em 2018, além de menor mostra uma expectativa de redução não aparece por

aqui, e na Turquia foi 2,3% em 2017 e está previsto para 2,9% em 2018. No

presente nossa casa está mais arrumada, mas no futuro estamos frágeis. De onde vem

nosso déficit? Em parte das despesas primárias (não incluem pagamentos de

juros), mas uma boa parte vem do que o governo paga de juros aos credores.

Antes de amaldiçoar os credores e pedir para o governo não pagar mais juros

vale lembrar que se o leitor tiver um dinheiro aplicado provavelmente é um

credor do governo. Se isso não for suficiente lembre que o governo tem déficit primário,

ou seja, se romper completamente com o sistema financeiro vai ter que cortar

mais gastos ou cobrar mais impostos para pagar a conta dos gastos excluídos os

juros. A vida é dura... a melhor maneira de não pagar juros é não se endividar,

mas agora é tarde, a dívida existe e é grande.

A figura abaixo mostra a dívida como proporção do PIB no

Brasil na Argentina e na Turquia. Fica fácil ver nosso problema, devemos cerca

de 85% do PIB, a Argentina deve cerca de 55% do PIB e a Turquia cerca de 27%. Os

leitores do blog já sabem do "problemão" que é nossa dívida, somos um dos países

emergentes mais endividados do mundo (link aqui) e, mesmo sendo otimistas,

nossa perspectiva não é muito boa (link aqui). A verdade é muito difícil para

um país emergente carregar uma dívida de mais de 80% do PIB, uma elevação da

taxa de juros, que se eu estiver certo e o que estamos vendo é um ajuste a um

mundo de juros mais altos nos EUA vai acontecer queira ou não o BC, implica em

uma dificuldade ainda maior.

A figura abaixo mostra a trajetória da dívida como proporção

do PIB entre 2005 e 2023, as previsões são do FMI. Repare como temos um futuro

sombrio pela frente e se pergunte se é interessante deixar o dinheiro no Brasil.

Não creio que seja, apesar das promessas que fizemos e mesmo da emenda

constitucional limitando o crescimento dos gastos não tomamos medidas efetivas

para um ajuste de longo prazo nos gastos, na verdade sem uma reforma na

previdência tal ajuste é praticamente impossível. A sociedade brasileira já

mostra sinais que não está disposta a continuar aceitando aumento de impostos,

do pato de 2015/16 aos caminhões de 2018 vimos reações fortes a elevação de

impostos. Uma nova onda de crescimento parece improvável e, mesmo se

acontecesse, já devíamos ter aprendido que tais ondas trazem mais ilusões que

soluções de problemas.

Minha conclusão é que merecemos estar no grupo de países

muito afetados pela valorização do dólar. Não se trata de um surto de

irracionalidade nem de uma reação exagerada a uma pesquisa eleitoral, desde

muito sabemos que não estávamos preparados para um cenário de juros um pouco

mais elevados nos EUA. Não estou dizendo nada novo, em abril de 2017, por

exemplo, o jornal O Globo publicou a seguinte declaração de Henrique Meirelles (link aqui):

“É imprescindível fazer a reforma da Previdência. Não é uma

questão de opinião. É necessidade. Se a reforma não for feita, será

insustentável. Um dos problemas do Rio de Janeiro é a previdência. E isso

ocorre em vários estados. Tem que fazer a reforma agora enquanto há tempo para

fazer. Não se pode postergar, se não a situação lá na frente será pior.”

A reforma não foi aprovada e a situação e “lá na frente”

parece que chegou. Que ninguém diga que não sabia ou que não tivemos tempo.

0 comentários:

Postar um comentário