Ao que parece o aumento da taxa de juros nos EUA dessa vez chegou

mesmo. Não se trata de um evento inesperado, longe disso, desde muito sabemos

que as taxas de juros americanas estavam muito baixas e que deveria subir. A

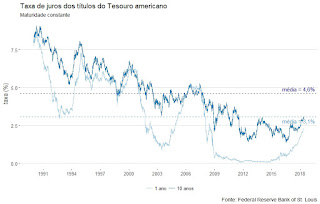

figura abaixo mostra a taxa de juros dos títulos do Tesouro americano de um ano

e de dez anos entre dois de janeiro de 1962 e dezessete de maio de 2018, foi a

série mais longa que encontrei.

Nesses mais de cinquenta anos é possível perceber que as

duas taxas andam juntas, mas que de tempos em tempos a taxa dos títulos de

curto prazo, um ano, fica abaixo da taxa do título de longo prazo, dez anos. No

século XXI é possível observar dois desses deslocamentos. O primeiro ocorreu

depois da crise das “ponto-com” no começo do século quando estourou a bolha das

empresas de alta tecnologia, na sequência dessa crise a taxa de juros dos

títulos de curto prazo ficou abaixo da taxa dos títulos de longo prazo por um longo

período. O ajuste aconteceu em meados da década passada, mas durou pouco, em

2008 mais uma crise, desta vez muito maior, levou o FED a reduzir as taxas de

juros e os juros dos títulos de curto prazo descolaram dos títulos de longo

prazo por um período ainda maior. Uma outra característica desse período foi a

redução das duas taxas de juros. Desde o começo da década passada a taxa dos

títulos de longo prazo está abaixo da média histórica, 6,2%, já a taxa dos

títulos de curto prazo ficou um pequeno período acima da média no começo do

século e voltou a média no período anterior a crise de 2008, no resto do tempo

ficou abaixo da média.

Repare em uma trajetória de queda das taxas dos títulos de

longo e curto prazo começa na virada da década de 1980 para a de 1990, a

redução pode ter vindo para ficar. É razoável supor que uma sociedade mais

velha tenha taxas de juros menores, afinal via de regra os jovens demandam mais

empréstimos do que os mais velhos. A figura abaixo reproduz a figura anterior

para o período entre janeiro de 1991 e maio de 2018. Na figura aparecem três

deslocamentos entre as taxas de juros, já falei dos dois períodos deste século,

o deslocamento da década de 90 pode ter mais lições para os próximos anos, foi

no ajuste desse deslocamento, em meados da década de 1990, que ocorreu uma

série de crises cambiais começando com o México em 1995 e que chegou no Brasil

na virada de 1998 para 1999.

É difícil falar como vai ser o ajuste desta vez, se vamos

ter uma crise no estilo das que pegaram os EUA e o mundo em 2000 e depois, com mais

força, em 2008 ou se vamos ter uma crise cambial se espalhando por países

emergentes como aconteceu na década de 1990. Por outro lado, não é tão difícil

imaginar que as taxas de juros dos títulos de um ano e dez anos podem voltar a

se encontrar e estão voltando para seus valores médios, se não o do período

completo pelo menos o de 1991 para cá. Se isso for mesmo verdade, acredito que

seja, estamos encrencados. Nossa gigantesca complacência com os desequilíbrios

no setor público nos fez adiar demais o ajuste fiscal, agora talvez não

tenhamos tempo, se for isso mesmo se preparem para anos ruins pela frente.

Bom dia, Roberto.

ResponderExcluirComo você imagina que a única taxa de juros que o FED controla diretamente (tirando a de redesconto) FFR pode subir se há ainda mais de 2 trilhões de dólares depositados no FED como excesso de reserva?

https://fred.stlouisfed.org/series/EXCSRESNS

Se o FED não vender maciçamente os títulos comprados durante 2008-2014, como é que ele vai conseguir impactar nos juros do mercado inter-bancário em sua opinião?

Um abraço

Aumentando a taxa de juros que paga as reservas excedentes (IOER) e a que paga para instituições financeiras não-bancárias (ONRRP).

ExcluirO pavoroso iminente chegou, cruz credo.

ResponderExcluirJá tá ruim há tempo e ainda vai ficar pior, que Deus tenha misericórdia.